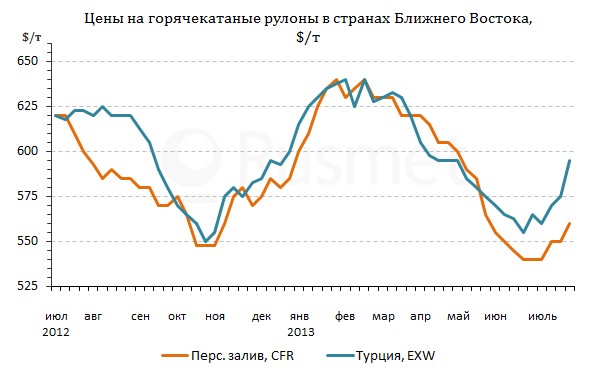

Цены на плоский прокат в странах Ближнего Востока поднимаются перед завершением Рамадана.

29.07.2013 в 11:18 | Русмет | Advis.ru

Наступление Рамадана, безусловно, способствовало снижению спроса на плоский прокат в странах Ближнего Востока. Большинство потребителей создали достаточные запасы еще в июне и первых числах июля и пока не приступали к заключению контрактов на сентябрь. Тем не менее, котировки в регионе повышаются вследствие роста цен на листовую продукцию в соседних регионах.

Так, в странах Персидского залива стоимость горячекатаных рулонов прибавила, в среднем, $10 за т по сравнению с серединой июля. Инициативу проявили, прежде всего, азиатские металлургические компании в рамках общего повышения экспортных котировок. Горячий прокат индийского производства, который предлагался в первой половине июля по $540-550 за т CFR, подорожал до около $550-560 за т CFR. А китайская, корейская и японская продукция вышла на уровень $560-575 за т CFR. При этом, металлурги рассчитывают на дальнейшее повышение котировок в ближайшие месяцы.

Экспортеры из СНГ на этом направлении не проявляли в последнее время особой активности. Сообщается о предложениях украинского горячего проката на уровне $550-555 за т CFR, кроме того, Магнитогорский меткомбинат выставлял предложения для Ирана по ценам порядка $550-560 за т FOB. Однако сделок с иранскими покупателями практически не заключается из-за труднопреодолимых проблем с проведением расчетов.

В Турции достаточно спокойную обстановку, сложившуюся в первой половине июля, буквально взорвали трудовые конфликты. На заводах Isdemir и MMK Metalurji начались забастовки. Работники этих компаний требуют повышения заработной платы и расширения социальных пакетов. Более того, турецкий профсоюз металлургов заявил о возможном прекращении работы крупнейшего в стране меткомбината Erdemir со 2 августа, если сотрудники и администрация предприятия не достигнут соглашения относительно внесения изменений в коллективное трудовое соглашение.

Судя по всему, руководство Erdemir не надеется на то, что конфликт удастся уладить миром. Предприятие прекратило принимать заказы на сентябрьский плоский прокат, очевидно, не исключая длительного простоя и потери значительных объемов продукции. Поэтому сейчас на турецком рынке присутствует, по сути, только один национальный производитель горячекатаных рулонов – компания Colakoglu, взвинтившая цены до $590-600 за т CFR. Спрос на ее продукцию в настоящее время находится на минимальном уровне.

Объем предложений со стороны зарубежных поставщиков сейчас тоже совсем невелик. Российские и украинские компании, как правило, находятся вне рынка. Во второй половине июля сообщалось только о закупках украинской толстолистовой стали по ценам порядка $530-535 за т CFR. Европейские и египетские горячекатаные рулоны предлагаются турецким покупателям по $580-590 за т CFR, что пока не вызывает у них особого интереса.

Как ожидается, после завершения Рамадана (5 августа) турецкие потребители плоского проката должны будут возобновить закупки. И тогда очень многое будет зависеть от обстановки на комбинате Erdemir. Если на нем действительно начнется забастовка, стоимость листовой продукции в стране значительно возрастет, а Турция станет очень привлекательным рынком сбыта для металлургических компаний из Евросоюза и СНГ. Впрочем, даже если руководство и профсоюз турецкого предприятия смогут придти к компромиссу, повышение котировок на плоский прокат на местном рынке все равно состоится. Так что, вопрос заключается лишь в том, насколько серьезным и продолжительным оно окажется в конечном итоге.

Так, в странах Персидского залива стоимость горячекатаных рулонов прибавила, в среднем, $10 за т по сравнению с серединой июля. Инициативу проявили, прежде всего, азиатские металлургические компании в рамках общего повышения экспортных котировок. Горячий прокат индийского производства, который предлагался в первой половине июля по $540-550 за т CFR, подорожал до около $550-560 за т CFR. А китайская, корейская и японская продукция вышла на уровень $560-575 за т CFR. При этом, металлурги рассчитывают на дальнейшее повышение котировок в ближайшие месяцы.

Экспортеры из СНГ на этом направлении не проявляли в последнее время особой активности. Сообщается о предложениях украинского горячего проката на уровне $550-555 за т CFR, кроме того, Магнитогорский меткомбинат выставлял предложения для Ирана по ценам порядка $550-560 за т FOB. Однако сделок с иранскими покупателями практически не заключается из-за труднопреодолимых проблем с проведением расчетов.

В Турции достаточно спокойную обстановку, сложившуюся в первой половине июля, буквально взорвали трудовые конфликты. На заводах Isdemir и MMK Metalurji начались забастовки. Работники этих компаний требуют повышения заработной платы и расширения социальных пакетов. Более того, турецкий профсоюз металлургов заявил о возможном прекращении работы крупнейшего в стране меткомбината Erdemir со 2 августа, если сотрудники и администрация предприятия не достигнут соглашения относительно внесения изменений в коллективное трудовое соглашение.

Судя по всему, руководство Erdemir не надеется на то, что конфликт удастся уладить миром. Предприятие прекратило принимать заказы на сентябрьский плоский прокат, очевидно, не исключая длительного простоя и потери значительных объемов продукции. Поэтому сейчас на турецком рынке присутствует, по сути, только один национальный производитель горячекатаных рулонов – компания Colakoglu, взвинтившая цены до $590-600 за т CFR. Спрос на ее продукцию в настоящее время находится на минимальном уровне.

Объем предложений со стороны зарубежных поставщиков сейчас тоже совсем невелик. Российские и украинские компании, как правило, находятся вне рынка. Во второй половине июля сообщалось только о закупках украинской толстолистовой стали по ценам порядка $530-535 за т CFR. Европейские и египетские горячекатаные рулоны предлагаются турецким покупателям по $580-590 за т CFR, что пока не вызывает у них особого интереса.

Как ожидается, после завершения Рамадана (5 августа) турецкие потребители плоского проката должны будут возобновить закупки. И тогда очень многое будет зависеть от обстановки на комбинате Erdemir. Если на нем действительно начнется забастовка, стоимость листовой продукции в стране значительно возрастет, а Турция станет очень привлекательным рынком сбыта для металлургических компаний из Евросоюза и СНГ. Впрочем, даже если руководство и профсоюз турецкого предприятия смогут придти к компромиссу, повышение котировок на плоский прокат на местном рынке все равно состоится. Так что, вопрос заключается лишь в том, насколько серьезным и продолжительным оно окажется в конечном итоге.

Введите e-mail получателя:

Укажите Ваш e-mail:

Получить информацию:

Получить информацию: