INFOLine: супермаркеты и гипермаркеты стагнируют или уходят в минус, а дискаунтеры и онлайн-продажи активно растут.

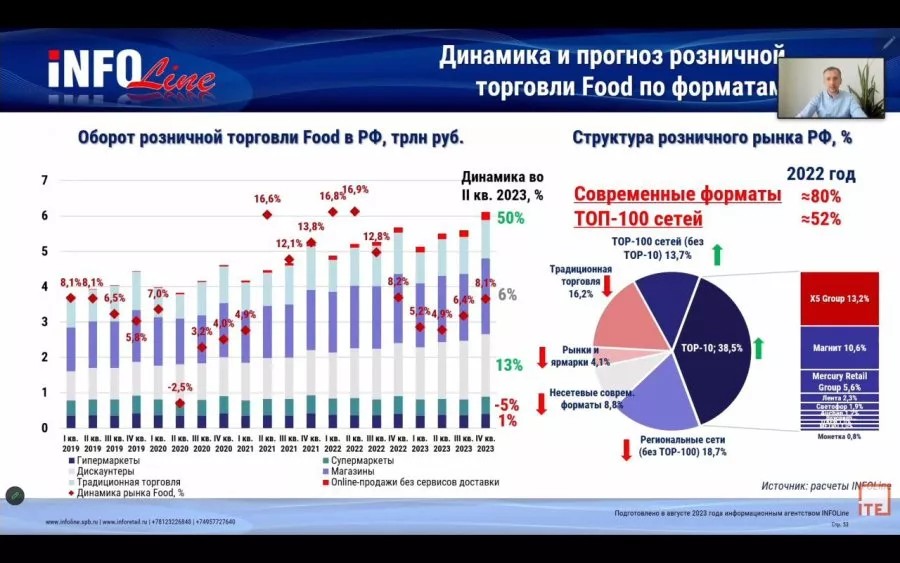

Если проследить динамику продаж продуктов питания, то в деньгах она положительная, что связано с ростом цен на рынке. Но в натуральном выражении продажи товаров в последние годы не растут, а значит происходит перераспределение между каналами и компаниями. В частности, супермаркеты и гипермаркеты стагнируют или уходят в минус, а дискаунтеры и онлайн-продажи показывают положительный рост.

На Топ-100 FMCG-ритейлеров приходится больше половины оборота продуктов питания в России. Доля десяти крупнейших ритейлеров составляет 38,5% от объема продаж, а по итогам 2023 года она может достичь 40% всего оборота продуктов питания. В частности, тенденция связана с тем, что лидеры рейтинга суммарно управляют почти 100 тыс. магазинами в стране.

Инвестиционная активность в 2023 году находится на прежнем уровне: по итогам первого полугодия открыто около 1 млн кв. метров торговых площадей в сегменте FMCG. Иван Федяков отмечает, что это достаточно много и примерно на уровне докризисного показателя, за исключением периода пандемии в 2020 году. Самыми растущими и инвестиционно-активными стали лидеры отрасли - X5 Group и "Магнит", которые открыли с начала года больше 1 тыс. новых магазинов. При этом они занимаются также поглощением региональных ритейлеров, в частности, "Магнит" купил "Дикси", а X5 Group - "Красный Яр", "Слату" и калининградскую сеть "Виктория". Третье место заняла сеть "Красное и Белое", точки которой открываются феноменальными темпами: в 2022 году объединенная компания "Красное и Белое" и "Бристоль" открыла около 4 тыс. алкомаркетов в стране.

"В 2023 году мы ожидаем, что этот показатель будет перекрыт, потому что за первое полугодие было открыто более 2 тыс. магазинов сети, а на вторую половину года обычно приходится большее количество открытий. Поэтому мы полагаем, что не менее 5 тыс. новых алкомаркетов будет открыто по всей территории нашей страны у этой торговой компании", - подчеркнул Иван Федяков.

Дискаунтеры стали наиболее востребованным форматом, который может расти наравне с лидерами рынка. Основу рейтинга составляют дискаунтеры - "Светофор", "Доброцен", "Победа", Fix Price. В таких сетях доля собственных торговых марок на уровне 20% и более, но в ближайшие 3-5 лет СТМ займут больше половины ассортимента таких точек. Крупные сети также планируют открытие дискаунтеров, а многие ритейлеры делают ставку именно на этот формат. Учитывая, что есть независимые сети ("Светофор" и "Доброцен"), которые также продолжают расти, в этом формате увеличивается конкуренция за долю и покупателей. Все это приводит к дифференцированию магазинов.

По итогам первого полугодия 2023 года, крупнейшая тройка ритейлеров продолжает расти двузначными темпами, за исключением сети "Магнит". Но открываться становится все сложнее из-за роста конкуренции. В первой десятке сетей есть также отрицательная динамика - Metro и "Лента" уходят в глубокий минус по итогам периода. В онлайн-продажах позитивной динамики больше - "Магнит" и X5 Group недавно включились в гонку и подходят к лидеру в этом канале, сети "ВкусВилл".

Во втором квартале сопоставимые продажи лидеров продуктового ритейла в глубоком минусе - гипермаркеты "ОКей" (- 4,8%), малые форматы сети "Лента" (- 9%) и Fix Price (- 7,9%), Metro (- 2,7%). Среди причин Иван Федяков называет рост конкуренции, макроэкономические факторы, проблемы с демографией.

Для справки: Название компании: Информационно-аналитическое агентство INFOLine Адрес: ********** Телефоны: ********** E-Mail: ********** Web: ********** Руководитель: ********** [Для просмотра контактных данных нужно зарегистрироваться или авторизироваться]

Введите e-mail получателя:

Укажите Ваш e-mail:

Получить информацию:

Получить информацию: